“Nunca conte com grandes lucros. Tenha o preço de compra tão atrativo que até mesmo um lucro medíocre lhe dará bons retornos.” Warren Buffett

A margem de segurança é sem dúvida o conceito mais importante na hora de investir em uma ação. Benjamin Graham escreve sobre ela em seu livro O Investidor Inteligente.

Ao analisar o ranking das empresas que mais se desvalorizaram neste ano, podemos listar várias empresas que se desvalorizaram fortemente porque seus investidores ignoraram o conceito “Margem de Segurança”. Este conceito pode ser muito bem resumido e explicado com a frase acima.

Uma empresa se sairá mal, cedo ou tarde. Não importa se é por culpa de seus administradores, segmento do mercado, economia interna de seu país ou economia global. O que você faria se a empresa que você comprar hoje cair 50% daqui a um mês? Existem duas respostas certas para esta pergunta e ambas estão relacionadas a margem de segurança.

1 – Se você comprou a empresa a um valor não muito longe de seu valor contábil, e considerando que suas vendas serão medíocres no próximo ano, provavelmente você comprou a um bom preço. E se ela cair 50% se tornará uma verdadeira pechincha e você poderá continuar comprando com total segurança.

2 – Se comprou acreditando que seus resultados serão cada vez maiores e não se importou com o preço atual, é hora de começar a se preocupar.

Veja o que aconteceu com:

- MagazineLuiza (MGLU3): desvalorização de 28% apenas este ano.

- Multiplus (MPLU3): desvalorização de 26,34%.

- Valid (VLID3): 19,47%

- Tegma (TGMA3): 18,03%

Eu tenho medo até mesmo daquelas EXCELENTES empresas que continuam se valorizando, mas muito acima de seu valor contábil, e com um P/L (Preço sobre Lucro) acima de 20, como por exemplo:

- AMBEV (AMBV3/AMBV4) – P/L de 25,5

- Lojas Americanas (LAME4) – P/L de 41,3!!!

- Arezzo (ARZZ3) – P/L de 33,6

- Multiplan (MULT3) – P/L de 33,1

- Lojas Renner (LREN3) – P/L de 29,8

- Natura (NATU3) – P/L de 27,4

Sim, são excelentes empresas e a maioria delas tem o P/L acima de 20 mesmo com os lucros crescendo expressivamente ao longo dos anos. Mas o que aconteceria se estas empresas tivessem prejuízo por um ou dois anos? Ou melhor, qual é a porcentagem de dividendos que você recebe se continuar com as ações?

- AMBEV (AMBV3/AMBV4) – 3,2%

- Lojas Americanas (LAME4) – 0,6%

- Arezzo (ARZZ3) – 1,2%

- Multiplan (MULT3) – 1,8%

- Lojas Renner (LREN3) – 2,6%

- Natura (NATU3) – 3,7%

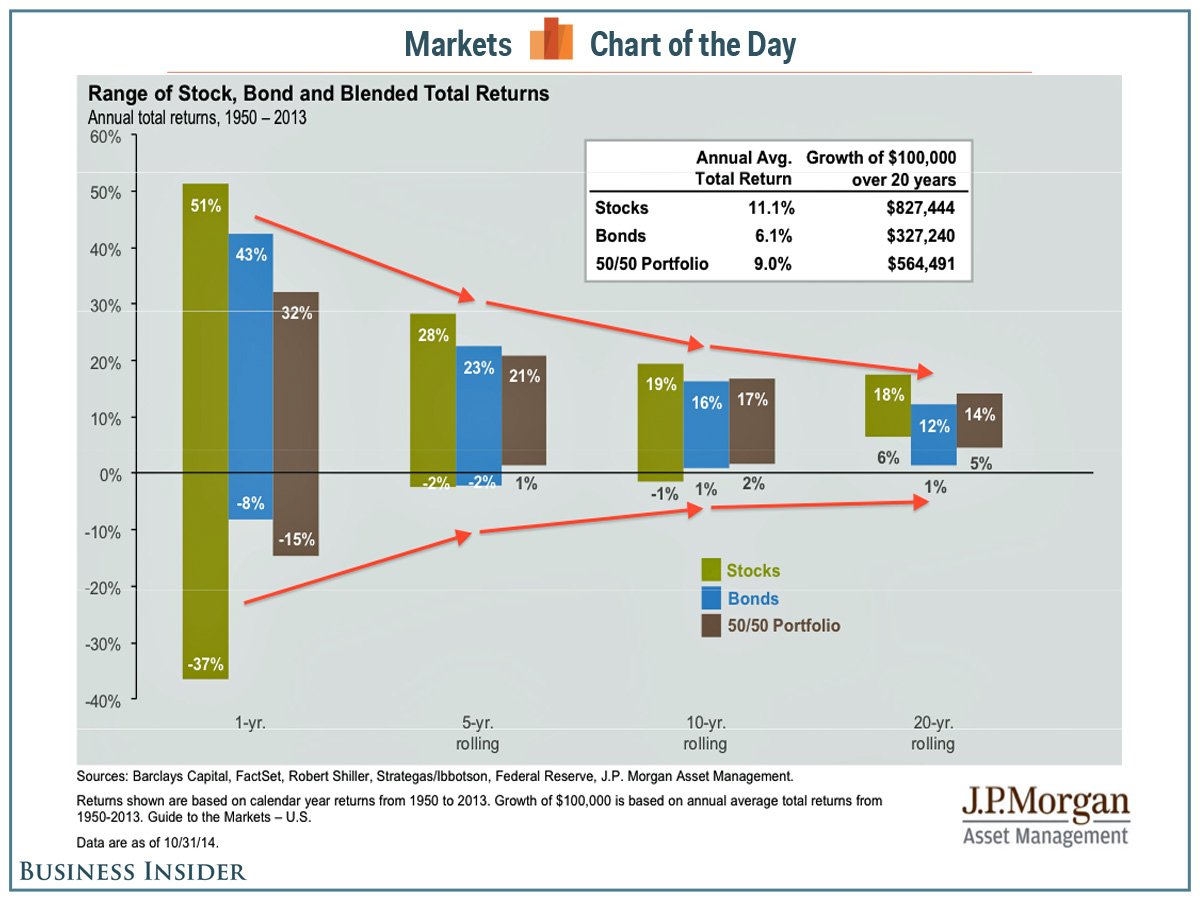

Todas elas demorarão mais de 20 anos para acumular um lucro por ação no valor de suas ações atuais. Algumas até 40 anos!! Isto, se nunca mais houver prejuízo nos próximos 20 ou 40 anos. Vejo como péssimo investimento para longo prazo, a não ser que esta empresa tenha capacidade para aumentar seus lucros constantemente por mais de 10% ao ano todos os anos. Uma tarefa improvável (para não dizer impossível).

Imagine a AMBEV daqui a 20 anos com um lucro de 70 bilhões por ano? Tudo bem, ela pode recomprar suas ações para aumentar o valor por ação, mas ainda assim é muito difícil ela trazer um retorno atraente para seus investidores ao longo do tempo se este investidor comprar nos patamares atuais.

Não defendo a análise do preço/lucro e p/vp (preço / valor patrimonial por ação) como a única forma para analisar ações. Mas elas são eliminatórias. Se estes números estiverem muito grandes, descarto a compra sem precisar analisar a fundo a empresa.

Margem de segurança é ter certa garantia a mais que irá receber algo no mínimo satisfatório pelo o que você está pagando. Investir não é contar com a sorte. É calcular as chances reais de abrir mão do agora e receber mais no futuro. Esperar que estas empresas lucre mais todos os anos pelos próximos 20,30 e 40 anos não é contar com chances reais. Se você não conseguiu investir nestas empresas quando elas ainda estavam em um patamar razoável de preço, não se desespere. Aguarde e elas abrirão oportunidade para investimento. Enquanto isso ganhe dinheiro em outras mais promissoras. Faça como Warren Buffett.