Em um trecho exclusivo da sua carta anual aos acionistas, Warren Buffett olha para um investimento feito em imóveis há algumas décadas atrás e retirou lições que ele divulgou para os acionistas de sua empresa.

“O investimento é mais inteligente quando é metódico.” –Benjamin Graham, O Investidor Inteligente

“Esta frase se encaixa para abrir este artigo porque eu devo a ele muito do que eu sei sobre investimentos. Eu falarei sobre Ben depois, e falarei em breve sobre ações. Mas deixe-me falar primeiro sobre dois pequenos investimentos não-acionários que fiz muito tempo atrás. Apesar de não influenciarem muito no meu patrimônio líquido, eles foram instrutivos.

Este caso começa em Nebraska. De 1973 a 1981, o centro-oeste passou por uma explosão nos preços das fazendas, causada por uma crença geral de que a inflação galopante estava chegando, e sendo alimentada pelas políticas de crédito dos pequenos bancos rurais. Então a bolha estourou, fazendo com que os preços das fazendas diminuíssem 50% ou mais, e devastou os fazendeiros endividados e os seus credores. Bancos de Iowa e Nebraska quebraram em um número cinco vezes maior do que a da Grande Recessão.

Em 1986, eu comprei uma fazenda de 400 acres, localizada a 50 milhas ao norte de Omaha. Ela me custou $280.000 — consideravelmente menos do que o valor financiado pelo banco para o fazendeiro alguns anos antes. Eu não sabia nada sobre fazenda, mas eu tenho um filho que adora, e eu aprendi com ele quanto de milho e soja a fazenda iria produzir e quais seriam as despesas. A partir destas estimativas, eu calculei que o retorno esperado daquela fazenda seria próximo de 10% ao ano. Eu também imaginava que esta produtividade iria aumentar ao longo do tempo, e que o preço da colheita aumentaria também. As duas expectativas se provaram corretas.

Eu não precisei de nenhum conhecimento extraordinário para concluir que aquele investimento não teria espaço para desvalorizar, e potencialmente teria uma valorização substancial. Teria, é claro, colheitas ruins às vezes, e os preços poderiam me desapontar também. Mas e daí? Teriam bons anos também, e eu nunca estaria sob pressão para vender a propriedade.

Agora, 28 anos depois, a fazenda triplicou o seu lucro e vale cinco vezes ou mais o que paguei. Eu continuo não entendendo nada sobre fazenda e recentemente apenas fiz a minha segunda visita…

Em 1993, eu fiz outro pequeno investimento. Larry Silverstein, dono da Solomon quando eu era o CEO da empresa, me contou sobre uma propriedade em Nova Iorque, adjacente a Universidade de Nova Iorque, que a empresa Resolution Trust Corp. estava vendendo. De novo, a bolha havia estourado – desta vez envolvendo imóveis comerciais – e a RTC tinha sido criada para desfazer dos ativos das instituições que quebraram concedendo os empréstimos que alimentaram grande insensatez.

Aqui também, a análise foi simples. Assim como foi no caso da fazenda, o rendimento do imóvel estimado na época era de 10%. Mas a propriedade foi mal administrada pela RTC, e o seu aluguel iria aumentar quando todos aqueles imóveis vagos fossem alugados. Ainda mais importante, o maior inquilino – que ocupava aproximadamente 20% do espaço – estava pagando perto de 5$ por square feet (medida americana onde 1 m² = 10,76 square feet), enquanto outros inquilinos pagavam uma média de $70. O vencimento deste aluguel barato em um prazo de nove anos, dava a certeza que haveria um bom acréscimo na renda posteriormente. A localização do imóvel também era esplêndida. A Universidade de Nova Iorque nunca sairia dali…

Eu fiz uma pequena sociedade – incluindo Larry e meu amigo Fred Rose – para comprar aquele imóvel. Fred tinha experiência, um investidor de imóveis de alto nível, e ele iria administrar a propriedade com sua família. E então o fez. Assim que os aluguéis antigos iam vencendo, a renda triplicava. As distribuições anuais agora excedem 35% do valor inicial que investimos. E mais, nossa hipoteca original foi refinanciada em 1996, e novamente em 1999, proporcionando distribuições extras de mais que 150% do valor que nós investimos. Eu ainda tenho que ver o imóvel.

A renda vinda da fazenda e do imóvel comercial provavelmente irão aumentar ao longo das décadas. Apesar de os ganhos não serem impressionantes, estes dois investimentos serão sólidos e satisfatórios por toda a minha vida, e depois, para meus filhos e netos.

Eu contei este caso para ilustrar certos fundamentos de investimento:

- Você não precisa ser expert para atingir resultados satisfatórios. Mas se você não é, você deve reconhecer as suas limitações e seguir uma metodologia certa que funciona relativamente bem. Mantenha as coisas simples e não tente coisas extravagantes. Quando te prometerem lucros rápidos, responda com um rápido “não”.

- Foque na produtividade futura do ativo que você está considerando investir. Se você não estiver confortável em estipular uma estimativa de retorno, esqueça e procure outro. Ninguém tem a habilidade de avaliar todas as oportunidades de investimento. Mas onisciência não é necessária, você só precisa entender as ações que está tomando.

- Se você estiver focado na perspectiva de mudança do preço de um investimento, você está especulando. Não há nada impróprio nisso. Eu sei, entretanto, que eu não sou capaz de especular, e eu sou cético em relação aqueles que dizem que mantém um sucesso constante fazendo isso. Metade de todos os lançadores de moedas irão ganhar o cara-e-coroa; nenhum destes vencedores tem uma expectativa de lucro se ele continuar jogando este jogo. E o fato de que aquele ativo se valorizou em um passado recente nunca é motivo para comprá-lo.

- Com os meus dois pequenos investimentos, eu pensei apenas no que eles iriam produzir, e não me preocupei nada sobre os seus valores diários. Os jogos são vencidos pelos jogadores focados no campo – não por aqueles que mantém os olhos grudados no placar. Se você pode aproveitar os sábados e domingos sem olhar o preço de suas ações, tente fazer isso no meio de semana.

- Formar opiniões macroeconômicas ou ouvir previsões macroeconômicas ou mercadológicas de outros é perda de tempo. Além disso, é perigoso porque isso pode prejudicar a sua visão para os fatos que são verdadeiramente importantes. (Quando eu ouço os comentadores de TV dando opiniões seguras sobre o que o mercado fará no futuro, eu lembro de um comentário do Mickey Mantle (jogador de beisebol americano): “Você não sabe o quão fácil está o jogo até entrar na cabine de transmissão.”)

Minha duas compras foram feitas em 1986 e 1993. O que a economia, taxa de juros, ou a bolsa de valores poderia fazer nos anos seguintes – 1987 e 1994 – não tinha nenhuma importância para eu determinar o sucesso daqueles investimentos. Eu não consigo me lembrar o que as manchetes ou especialistas falavam naquela época. Qualquer que seja a fofoca, o milho continuaria crescendo em Nebraska e estudantes continuaram chegando na Universidade de Nova Iorque.

Existe uma maior diferença entre meus dois pequenos investimentos e o investimento em ações. As ações promovem uma avaliação de minuto-em-minuto para seu portfólio, enquanto eu ainda não vi nenhuma avaliação da minha fazenda ou do imóvel de Nova Iorque.

Isso deveria ser uma enorme vantagem para os investidores de ações, ter toda aquela flutuação louca na avaliação de seu portfólio – e para alguns investidores, é de fato. Afinal de contas, se um vizinho impulsivo fosse para perto da cerca gritar o preço todos os dias para mim, nos quais ele compraria a minha fazenda ou vendesse a dele – e estes preços variassem loucamente em períodos curtos de tempo dependendo de seu estado mental – como eu poderia estar de outra forma, se não beneficiado por seu comportamento instável? Se o seu grito do dia estivesse ridiculamente baixo, e eu tivesse dinheiro sobrando, eu compraria a sua fazenda. Se o número fosse absurdamente alto, eu poderia vender para ele, ou simplesmente continuar trabalhando.

Donos de ações, entretanto, frequentemente deixam o inconstante e irracional comportamento dos outros proprietários causarem em si um comportamento irracional também. Porque há muita falação sobre mercados, economias, taxa de juros, comportamento do preço das ações, etc., alguns investidores acham que é importante ouvir especialistas – e, pior ainda, importante considerar agir de acordo com seus comentários.

Aquelas pessoas que podem se manter quietas por décadas quando eles possuem uma fazenda ou apartamento frequentemente se tornam frenéticas quando são expostas a um fluxo de cotação de ações e comentadores que mandam mensagens implícitas de “Não fique parado – faça algo”. Para estes investidores, liquidez é transformada do que seria um benefício incalculável, para uma maldição.

Uma “quebra rápida” ou algo extremo na flutuação do mercado não pode prejudicar um investidor mais do que um vizinho falador desequilibrado pode prejudicar o meu investimento na fazenda.

Além disso, quedas no mercado podem ser favorável ao verdadeiro investidor se ele tiver dinheiro disponível quando os preços se afastam dos valores. Um clima de medo é seu amigo quando você está investindo; um mundo eufórico é seu inimigo.

Durante o pânico financeiro que ocorreu no fim de 2008, eu nunca pensei em vender a minha fazenda ou o imóvel de Nova Iorque, mesmo com a recessão chegando claramente. E se eu tivesse 100% de um negócio sólido com boas perspectivas no longo prazo, eu seria tolo até mesmo por considerar vendê-lo. Então porque eu deveria vender as minhas ações que são pequenas participações em um negócio maravilhoso? É verdade que alguns deles podem eventualmente me desapontar, mas como um grupo eles certamente irão bem. Alguém realmente poderia acreditar que a terra iria engolir os ativos incrivelmente produtivos, e o ilimitado talento humano existente na América?

Quando Charlie Munger e eu compramos ações – nas quais pensamos serem pequenas porções de negócios – nossas análises são bem similares aquelas que usamos para comprar empresas inteiras. Primeiro temos que decidir se nós podemos estimar sensatamente os lucros em um prazo de cinco anos ou mais. Se a resposta é sim, nós iremos comprar a ação (ou a empresa) se ela estiver sendo vendida a preços razoáveis em relação a estimativa mais baixa que fizermos. Se, entretanto, nos faltar habilidade para estimar lucros futuros – o que normalmente é o caso – nós simplesmente mudamos para outros objetivos. Nos 54 anos que estamos trabalhando juntos, nós nunca deixamos passar uma compra atraente por causa de macro ou ambiente político, ou a visão de outras pessoas. Na verdade, estes assuntos nunca vem à tona quando tomamos decisões.

É vital, entretanto, que nós reconhecemos o perímetro de nosso “círculo de competência” e fique bem dentro dele. Mesmo que venhamos a cometer erros com ações e empresas, eles não serão os desastres que ocorrem, por exemplo, quando um longo mercado de alta induz compras que são baseadas no comportamento de antecipação do preço e desejo de estar onde a ação popular está.

A maioria dos investidores, é claro, não fizeram o estudo de fundamentos como prioridade em suas vidas. Se eles forem sábios, irão concluir que eles não sabem o suficiente sobre negócios específicos para estipular o seu potencial de lucros futuros.

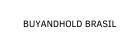

Eu tenho boas notícias para estes não-profissionais: O investidor típico não precisa desta habilidade. No total, as empresas Americanas tem se saído muito bem ao longo do tempo e continuarão se saindo (porém, com certeza, aos trancos e barrancos imprevisíveis). No século 20, o Dow Jones Industrial Index avançou de 66 para 11.497, pagando um fluxo crescente de dividendos para completar. O século 21 irá testemunhar novos ganhos, com certeza substanciais. O objetivo deste não-profissional não deve ser escolher as vencedoras – nem ele, nem seus “ajudantes” podem fazer isto – mas ao invés disso ele deve possuir uma sessão de negócios que juntos devem se sair bem. Um fundo de baixo custo do S&P index fund deve alcançar este objetivo.

Isso é o “no quê” investir para os não-profissionais. O “quando” também é importante. O maior perigo é que o tímido ou inexperiente investidor entre no mercado em uma época de extrema exuberância e então se desiluda quando as perdas ocorrerem. (Lembre-se da observação do Barton Bigg’s: “O bull market é como o sexo. A melhor sensação é logo antes de acabar.”) O antídoto para este tipo de contratempo é o investidor acumular ações por um longo período e nunca vender quando as notícias forem ruins e as ações estiverem baixas. Seguindo estas regras, o investidor “sabe-nada” que diversifica e mantém os seus custos baixos irá quase certamente ter resultados satisfatórios. Além disso, o investidor amador que é realista sobre as suas limitações tem maior chance de ter melhores resultados no longo prazo do que o profissional experiente que é cego até mesmo para uma fraqueza sua.

Se “investidores” comprarem e venderem freneticamente fazendas para outros, nem os rendimentos nem o preço da colheita irá aumentar. A única consequência deste tipo de comportamento será decrescer a média de ganhos obtidos pela população de fazendeiros porque os custos ocasionados pelas consultorias e corretagens nas transferências de fazendas seriam substanciais.

Além disso, todos os indivíduos e instituições seriam constantemente estimulados a manterem as atividades por aqueles que lucram com ela. O resultado dos custos extras podem ser enormes e, para os investidores também. Então ignore a falação, mantenha seus custos mínimos, e invista em ações assim como você investiria em uma fazenda.

Meu dinheiro, eu devo acrescentar, acompanha o que eu falo: O que eu aconselhei aqui é essencialmente idêntico ao que pus no meu inventário. O inventário determina que o dinheiro será entregue a um administrador de confiança para benefício de minha esposa. (Eu escrevo sobre meu dinheiro particular no espólio, porque todas as minhas ações da Berkshire Hathaway (BRKA) serão totalmente distribuídas para certas organizações filantrópicas ao longo de 10 anos após o fechamento de meu testamento.)

Meu conselho para o administrador não pode ser mais simples: Coloque 10% do dinheiro em títulos do governo de curto prazo e 90% e um fundo S&P de baixo custo. (Eu sugeri Vanguard’s (VFINX)). Eu acredito que o retorno de longo prazo desta metodologia será superior à aqueles praticados pela maioria dos investidores – até mesmo que fundos de pensão, instituições ou indivíduos – que pagam administradores com altos salários.

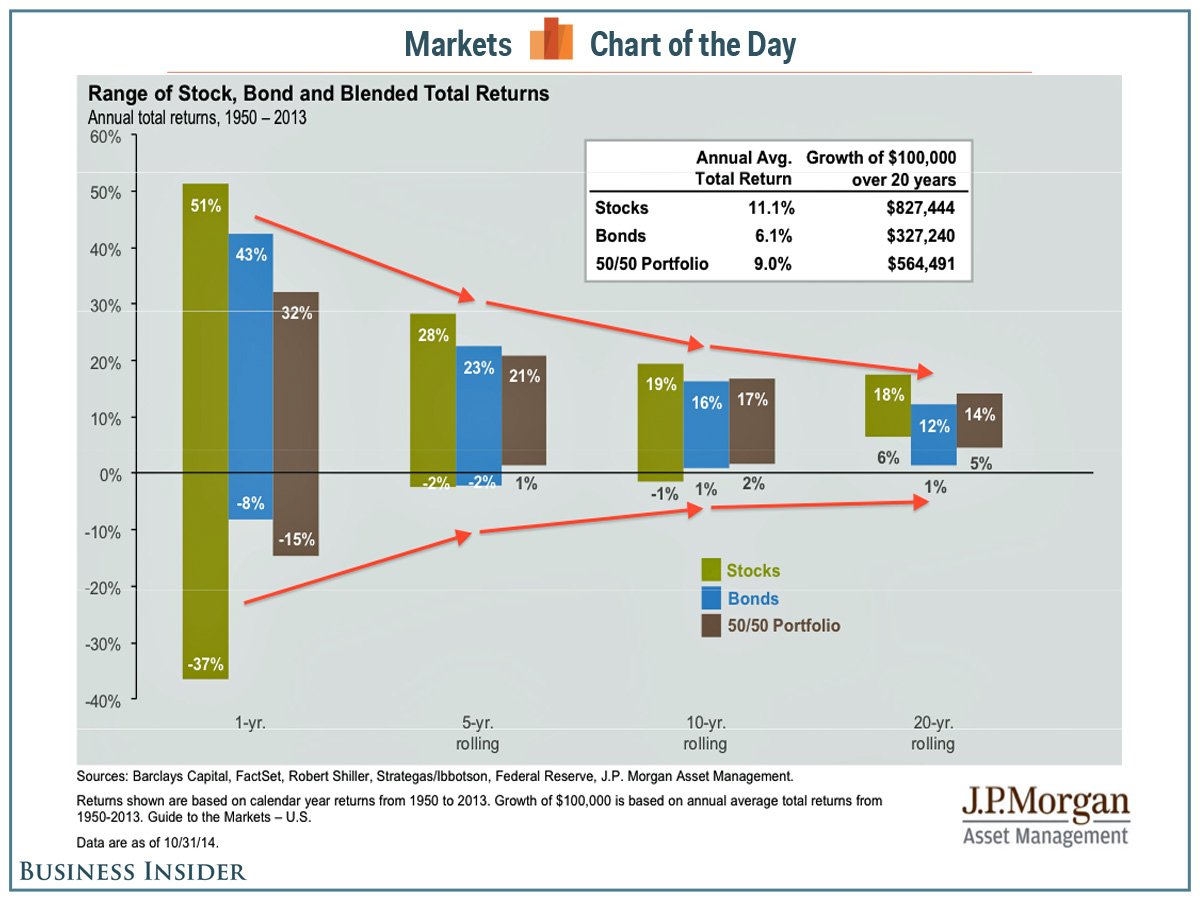

E agora voltemos para Ben Graham. Eu aprendi a maior parte dos pensamentos deste texto do livro: “O Investidor Inteligente”, que eu comprei em 1949. Minha vida financeira mudou com aquela compra.

Antes de ler o livro de Ben, eu tinha analisado o cenário de investimento, devorando tudo que estava escrito sobre este assunto. A maior parte do que eu li me fascinou: Eu tentei usar gráficos, e índices de mercado para prever o movimento das ações. Eu sentava no escritório de corretagem vendo a fita rolar, e ouvindo os comentadores. Tudo isso foi divertido, mas não conseguia tirar aquele sentimento que eu não estava chegando a nenhum lugar.

Em contraste, as idéias de Ben eram explicadas logicamente de forma elegante e fácil de entender (sem letras Gregas ou fórmulas complicadas). Para mim, os pontos-chave foram dispostos em capítulos onde nas edições mais novas são os capítulos 8 e 10. Estes pontos guiaram minhas decisões de investimento de hoje.

Algumas observações sobre o livro: Edições posteriores incluía um posfácio descrevendo um investimento sem nome que foi uma maravilha para o Ben. Tendo feito a compra em 1948 quando ele estava escrevendo a primeira edição e – pasme – a companhia misteriosa era a Geico. Se o Ben não tivesse reconhecido as qualidades especiais da Geico quando ela ainda estava na infância, meu futuro seria bem diferente na Berkshire.

A edição de 1949 do livro também recomendou uma ação ferroviária que estava sendo vendida a $17 e lucrando quase $10 por ação. (Uma das razões que admirei Ben era a sua coragem para usar exemplos reais, abrindo portas para chacotas se ele falhasse). Em parte, aquela baixa avaliação resultou de uma regra contábil daquela época que exigia que a ferroviária excluísse de sua demonstração de lucros, o lucro substancial retido de suas subsidiárias.

A ação recomendava era a Northern Pacific, e a sua subsidiária mais importante era Chicago, Burlington & Quincy. Estas ferrovias são agora partes importantes da BNSF (Burlington Northern Santa Fe), na qual hoje pertence a Berkshire. Quando eu li o livro, Northern Pacific tinha um valor de mercado próximo de $40 milhões. Agora a sua sucessora (tendo feito investimento em muitas propriedades, é claro) lucra este valor a cada 4 dias.

Eu não me lembro quando eu paguei pela primeira cópia de “O Investidor Inteligente”. Qualquer que seja o custo, ele ressalta a verdade do adágio de Ben: Preço é o que você paga; valor é o que você leva. De todos os investimentos que eu fiz, comprar o livro de Ben foi o melhor investimento (tirando, é claro, as certidões dos meus dois casamentos).

Fonte: http://fortune.com/2014/02/24/buffetts-annual-letter-what-you-can-learn-from-my-real-estate-investments/

Tradução: https://www.buyandhold.com.br