Imposto de Renda é o valor descontado sobre os seus rendimentos que, no Brasil, você paga tendo como promessa o retorno em – educação, saúde e segurança de qualidade – mas isso não acontece. E aí você tem que pagar tudo novamente para conseguir estas coisas por conta própria.

Infelizmente não há como escapar de ter o seu dinheiro mal administrado por pessoas que pagam diárias dignas de rei em hotéis no exterior e muitas vezes tem contas ilegais na Suíça. Então neste artigo explicarei como pagar o Imposto de Renda sobre os rendimentos de seus investimentos em Renda Fixa e Ações.

Tipos de Renda Fixa que paga Imposto de Renda

Títulos Públicos, como:

- Tesouro Direto

- Bônus do Banco Central (BBC)

- Títulos de Dívida Agrária (TDA)

- Títulos Estaduais

- Títulos Municipais

Títulos Privados, como:

- Letras de Câmbio (LC)

- Certificados de Depósito Bancário (CDB)

- Recibos de Depósito Bancário (RDB)

- Debêntures

Pagar Imposto de Renda sobre Renda Fixa

Ao contrário do que muitos imaginam, você não precisará gerar uma guia para pagar o Imposto de Renda, como acontece com o investimento em ações.

A Renda Fixa é tributada na fonte. Significando que automaticamente será descontado o Imposto de Renda sobre os seus rendimentos, assim que você vende o título. Mas cuidado, se você resgatar o título antes de 30 dias, terá que pagar também o IOF.

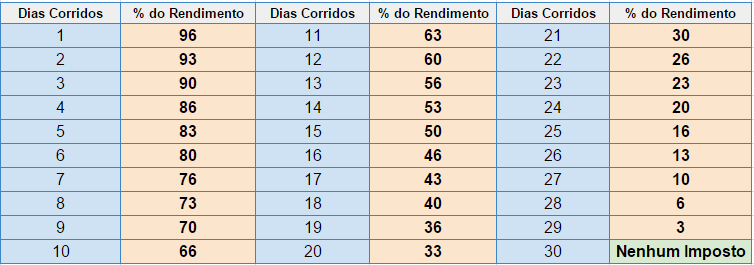

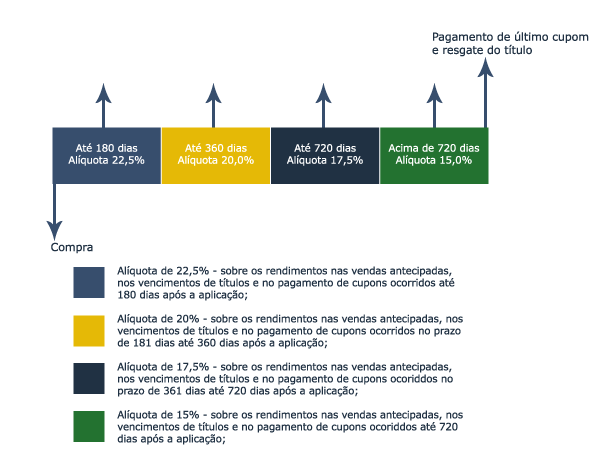

Segue as alíquotas incidentes sobre a renda fixa:

Antes preciso observar que esta é uma imagem do Tesouro Direto. A alíquota é a mesma para todos os tipos de renda fixa, mas o termo ali escrito “pagamento de último cupom” é referente apenas ao juros semestral de um tipo de Tesouro Direto. Ignore se não for o seu caso.

Imposto de Renda

Imposto sobre Operações Financeiras (IOF)

Perceba que no caso do IOF, você pagará praticamente todo o seu rendimento se vender o título um dia após a compra, e nenhum se vender após 30 dias da compra. Por isso pense bem antes de investir. Nunca invista um dinheiro que poderá precisar no curto prazo!

Operações na Bolsa de Valores que incidem o Imposto de Renda

São todo os tipos de operações com Ações, como:

- Day Trade (comprar uma ação e vender no mesmo dia)

- Mercado à vista (ativos cujo a entrega pelo vendedor é feita em no máximo 3 dias)

- Mercado à termo (ativo cuja entrega é pré-estabelecida no contrato, ex: 30,60,90 dias)

- Opções (negociação de direitos de comprar ou vender determinados ativos)

- Futuro (lotes padronizados de ativos com data de liquidação futura acordada)

Pagar imposto sobre Operações com Ações

Alíquotas a pagar:

- Day Trade: 20% sobre ganho líquido + 1% de IOF

- Mercado à vista, à termo, opções e futuro: 15% sobre ganho líquido. Mas se você vender, como pessoa física, até no máximo R$20.000,00 por mês, estará isento do Imposto de Renda. Isso é, os R$20.000,00 tem que somar todas as suas vendas, pode ser em apenas UMA operação ou DEZENAS. Se passar deste valor, você pagará imposto sobre o que ganhou.

O que é ganho líquido no:

Mercado à vista

Diferença positiva entre venda e o preço médio de compra. Ex:

- Dia 20/10: Comprei 200 ações a R$3,65 cada, totalizando R$730,00 (incluso corretagem)

- Dia 21/10: Comprei mais 300 ações a R$3,50 cada, totalizando R$1.050,00 (incluso corretagem)

Preço Médio: R$730 + R$1050 divido por 500 ações. Cada ação está com PM de R$3,56.

- Dia 24/10: Vendi 500 ações a R$4,20 cada, totalizando R$2.100,00.

Ganho Líquido: (R$2.100,00 – CORRETAGEM) – 1780 (preço de compra médio das ações).

Obs: perceba que você deve descontar do ganho líquido as despesas como corretagens e emolumentos

Mercado Futuro

O ganho líquido é o resultado positivo da soma algébrica dos ajustes diários por ocasião da liquidação dos contratos ou da cessão ou encerramento da posição, em cada mês.

Mercado à termo

- Comprador

Diferença entre venda à vista do ativo e o custo de aquisição do contrato.

- Vendedor descoberto

Diferença entre a venda do ativo e a compra, por exemplo:

Ele vendeu à termo 100 ações a 10 reais cada em um contrato com vencimento de 30 dias, totalizando 1.000 reais. A bolsa caiu e estas ações passaram a valer 9 reais cada. Ele recomprou no mercado à vista 100 ações a 9 reais, e devolveu honrando o contrato.

Ganho líquido: 100 reais – corretagem e despesas.

Negociação de Opções

- Compra e venda sem exercício

1 – Posição titular (direito de compra e venda)

Diferença entre o valor da operação de encerramento e custo médio de aquisição.

Exemplo:

Opção de compra de 100 ações a prêmio unitário de 1 real. Prêmio total 100 reais com vencimento para 60 dias e preço de exercício de 10 reais por ação.

Antes do vencimento, o investidor decide zerar a posição e vende a opção de compra, recebendo o prêmio de 120 reais.

Ganho líquido: 20 reais – corretagem e despesas

2 – Posição lançadora (obrigação de compra ou venda)

Apurando o ganho líquido:

- some os valores dos prêmios das opções lançadas até a data de operação de encerramento

- no encerramento divida o valor encontrado pela quantidade de opções lançadas até aquela data, apurando o valor médio do prêmio recebido em cada opção.

- em caso de encerramento parcial, o valor das opções que restaram é ajustado, subtraindo o valor total do item 1 do valor e o valor médio do item 2 multiplicado pelo número de opções encerradas. Exemplo:

- Venda de opção de compra de 100 ações a prêmio de 1 cada. Vencimento 60 dias. Valor: 100 reais.

- 2 dias depois: outra venda de opção de compra de 200 ações a prêmio de 1,10 cada. Vencimento 60 dias. Valor: 220 reais

- Antes do vencimento decide encerrar a posição vendida, e – adquire opção de compra de 250 ações a prêmio de 1,00 cada. Valor: 250 reais

Cálculo do Ganho Líquido:

Prêmio recebido: 320 reais.

Valor médio do prêmio recebido: 320 reais dividido por 300 ações = R$1,06

Valor Prêmio recebido pela Metade Encerrada

R$1,06 x 250 ações = 265 reais

Valor Prêmio pago pela Metade Encerrada

R$1,00 x 250 ações = 250 reais

Ganho Líquido: R$15 reais (fora corretagem e despesas)

Valor do saldo de opções remanescentes vendidas: R$320 – R$265 = R$55.

Exercício de Opções de Compra

1 – Titular de opção de compra (comprador)

Preço de exercício + prêmio pago.

Ganho líquido: valor de venda à vista – custo médio de aquisição e despesas

Exemplo:

Valor de venda à vista: 1.000 reais

Valor do prêmio pago: 100 reais

Preço de exercício: 800 reais

Custo total: 900 reais

Ganho líquido: 100 reais – despesas.

2. Lançador de opção de compra (vendedor)

Lançador coberto: custo médio de aquisição do mercado à vista

Lançador descoberto: preço de aquisição

Ganho líquido: preço de exercício do ativo – (despesas + custo de aquisição + prêmio)

Exercício de Opções de Venda

1 – Titular de opção de venda (vendedor)

Ganho líquido: preço de exercício do ativo – (custo médio de aquisição + prêmio pago + despesas)

2 – Lançador de Opção de Venda (comprador)

Ganho Líquido: preço de exercício do ativo – (custo médio de aquisição + prêmio pago + despesas)

Valor do Prêmio quando não há exercício ou encerramento da opção

O valor do prêmio constitui ganho para o lançador e perda para o titular na data do vencimento da opção.

Como pagar o Imposto de Renda sobre Renda Variável

-

Apurar ganhos líquidos conforme ensinado acima.

-

Compense prejuízos

- Separe prejuízos em cada tipo. Day trade, mercado à vista, mercado à termo, etc. Um não pode compensar o prejuízo do outro.

- Você não deverá pagar nada quando tem prejuízo, mas deve declarar no Imposto de Renda se quiser subtrair dos ganhos líquidos e pagar menos impostos.

- O prejuízo pode ser compensado em qualquer época, mesmo se virar o ano.

3. Pague o Imposto de Renda

Após o calculo do imposto você deve preencher a DARF (Documento de Arrecadação de Receitas Federais) e pagar até o último dia útil do mês seguinte de venda. Ela pode ser preenchida no site da Receita Federal ou no site dos principais bancos. Preencher pelo o banco tem a vantagem de você pagar pelo próprio internet banking também.

- O período de apuração é o mês que a ação foi vendida. Se foi agora em outubro, você colocará 31/10/2015.

- O número de referência não precisa ser preenchido.

O código da Receita para a tributação de Renda Variável de Pessoa Física é: 6015

4. Declare o Imposto de Renda

Prejuízos

Na Declaração de IR você colocará este valor em Renda Variável > Operações Comuns/Day-Trade > Inserir valor com sinal negativo no quadro Mercado à Vista (ou outro) > E o programa da receita irá transportar este valor automaticamente para o quadro Resultados > Prejuízo a compensar.

Ganhos

Deve ser declarado o ganho de cada mês na seção Renda Variável.

Posse de ações

Bens e Direitos > Código 31 > Informar cada ação com o seu custo médio.

Dividendos

Rendimentos Isentos e Não Tributáveis > Linha 05

Juros sobre Capital Próprio

Pagos: Rendimentos Sujeitos à Tributações Exclusivas > Linha 10

Creditado mas não pago: ‘Declaração de Bens’, código 59 > Crédito a receber em período subsequente.

Obs: apesar do JCP ficar neste campo, você não precisa pagar IR sobre ele. O pagamento é de responsabilidade da fonte pagadora, ou seja, a empresa.