Frequento algumas redes sociais e fóruns sobre investimento em ações e sempre vejo conflitos entre dois tipos de investidores: aqueles que investem a longo prazo e aqueles que preferem o curto prazo.

Frequento algumas redes sociais e fóruns sobre investimento em ações e sempre vejo conflitos entre dois tipos de investidores: aqueles que investem a longo prazo e aqueles que preferem o curto prazo.

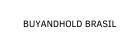

Como sou defensor do longo prazo, irei defender esta filosofia de investimentos. Não citarei todas as vantagens que vejo em investir a longo prazo, e sim rebater um dos principais argumentos utilizados pelos investidores de curto prazo e acrescentar mais alguns a favor do buy and hold.

Os especuladores sempre justificam citando empresas que nunca mais voltaram a um determinado preço que alcançou ha 3-5-7 anos atrás. Acontece que eles se esquecem alguns fatos:

1) Supervalorização

Saber se quando a empresa estava no seu topo histórico, o valor de suas ações condizia com os seus fundamentos.

Na maioria das vezes o topo histórico de qualquer empresa tem um preço altamente supervalorizado. Impedindo qualquer investidor sensato a investir nesta empresa. O seu “amigo que comprou a ação x a tal valor e nunca mais recuperou o seu dinheiro”, provavelmente agiu de forma imprudente. Não serve como argumento para justificar que investir a longo prazo é um mau negócio.

Seria o mesmo que ser contra a fabricação de automóveis porque muitas pessoas sofrem acidentes com eles. Um investimento de longo prazo bem planejado e um automóvel bem utilizado, representa uma grande evolução na vida de qualquer pessoa.

2) Condição Temporária

Sempre citam empresas que são afetadas por problemas, e se possível, aliada a uma conjuntura macroeconômica negativa com o intuito de generalizar a desvantagem que acreditam ter o longo prazo. Enquanto se estes investidores perderem dinheiro nas suas operações de day ou swing trade, consideram que “faz parte do jogo” . Utilizam claramente dois pesos e duas medidas.

3) Dividendos

Alguns especuladores acreditam que tem a capacidade de receber dividendos porque as companhias sempre divulgam qual será a data de pagamento e a data ex-dividendos. Mas como todos os outros especuladores também acreditam, eles fazem o preço da ação subir alguns dias antes, anulando o valor de dividendos recebidos. Os investidores buy and holders recebem de fato os dividendos agregando um valor real ao seu patrimônio, e poderá utilizar estes dividendos para recomprar mais ações.

4) Taxa de corretagem

A taxa de corretagem corrói mais o rendimento do que muitos imaginam. Já fiz uma análise sobre isto em um dos artigos no início do blog. Muitas pessoas se esquecem de contabilizar a taxa de corretagem no rendimento ou no preço médio de suas ações. É um grande erro.

5) Imposto de Renda

O volume máximo de venda de ações isento de imposto é R$20 mil reais por mês. Este valor é ultrapassado facilmente por aqueles investidores que fazem muitas negociações mensais, os que tem a filosofia de curto prazo. Ao ultrapassar este limite, o investidor deverá pagar 15% sobre os seus ganhos. Ex: venda de R$100 mil por mês e lucro de R$5 mil na realidade não representará um ganho de 5% no mês, e sim um ganho real de R$5 mil subtraindo corretagens e os 15% de imposto de renda. E o imposto de renda sobre este lucro será de R$750 reais, ou 0,75% do seu lucro.

Concluindo…

Percebemos que investir a curto ou longo prazo não tem a diferença baseada apenas no valor da ação de uma empresa. Outros fatores também estão em jogo, e a maioria destes fatores estão contra os especuladores, aqueles investidores de curto prazo.

Generalizar uma filosofia de investimentos como ineficaz baseando apenas em empresas que passaram 5 anos sem se valorizar é o mesmo que dizer que especular é ineficaz porque muitos especuladores

perderam 30% em poucos dias na queda da OGX. Seria justo?