O que é

O Tesouro Direto é um programa de venda de títulos públicos à pessoas físicas. A emissão de títulos públicos é uma das formas de o governo levantar recursos para investir em atividades de sua responsabilidade, tais como o investimento em saúde, educação, entre outros. Desta forma o governo “pega um empréstimo” com as pessoas que quiserem comprar os títulos através do Tesouro Direto, e promete pagar o juros em troca, após um prazo de tempo estabelecido.

A vantagem do Tesouro Direto é que você não precisa de muito dinheiro para investir. No site diz que você pode fazer investimentos a partir de R$30,00!

No Tesouro Direto você mesmo gerencia o seu investimento. Você investe pela internet através de uma corretora, e você mesmo irá escolher o prazo e os indexadores dos títulos que irá comprar.

Como começar

- A escolha da corretora

Para começar a investir no Tesouro Direto, você deve criar uma conta numa corretora de valores mobiliários. Algumas cobram taxa de administração, outras não cobram.

Neste link (http://www3.tesouro.fazenda.gov.br/tesouro_direto/consulta_titulos/consulta_ranking.asp) do site do Tesouro Direto, mostra o ranking de corretoras e quanto é a taxa cobrada por cada uma. Perceba que também mostra se a corretora é um Agente Integrado, ou seja, se você poderá negociar os títulos pela plataforma da própria corretora (geralmente homebroker), ou terá que negociar através do site do Tesouro.

Para escolher uma corretora, é essencial que se primeiro faça uma pesquisa. A corretora tem muitas reclamações? Você tem algum amigo que pode te indicar uma? Qual é a qualidade do serviço dela? Porque de nada adianta ter uma corretora que não cobra taxa de administração, mas também não presta um bom serviço. Você também deve levar em consideração que algumas corretoras cobram taxa de custódia, que é uma taxa além da taxa de administração. Pesquise bastante sobre o item taxa vs qualidade e decida a sua corretora.

Confiabilidade: recomendo escolher as corretoras que estão no site do Tesouro Nacional. São as mais conhecidas.

A corretora que eu utilizo é a Ativa (https://www.ativainvestimentos.com.br/). Estou com ela desde 2009 e gosto bastante. Nunca falhou comigo.

- O cadastro na corretora

O cadastro pode variar de corretora para corretora. Mas geralmente você preenche um formulário online, imprime, envia a cópia de seus documentos (autenticados ou não, depende da corretora) junto com um comprovante de residência. Depois de alguns dias o seu cadastro será confirmado por e-mail. Após ter a conta aberta, você deve solicitar uma senha para operar o Tesouro Direto. Eles fazem esta requisição junto à CBLC e te retorna com esta senha. Em algumas corretoras você mesmo poderá fazer esta adesão através do Homebroker e será liberado em 24 horas.

- Transferência do dinheiro

Como investir

Após o cadastro feito, chegou a hora de começar a operar.

As modalidades de investimento

- Investimento tradicional: esta é a forma comum, onde você entra no site e escolhe o tipo de título que você deseja comprar. O prazo, etc. Para vender este título, a venda geralmente é feita nas quarta-feiras. Significa que você pode vender o título antes do prazo estabelecido, mas estará sujeito à variação no valor deste título.

- Investimento programado: esta é uma modalidade nova, onde você pode agendar compras e vendas e a reaplicação automática dos juros recebidos no semestre, e do valor que irá resgatar na data de vencimento. Em até um dia antes da data que você agendou para fazer qualquer uma destas operações citadas, você poderá consultar os agendamentos, cancelar ou alterar. Você pode ler mais sobre esta modalidade de investimento programado diretamente no site do Tesouro clicando aqui.(baixará um arquivo .PDF)

Limites de compra

Para o investimento tradicional, a parcela mínima que você deve comprar de um título é 10%. Você pode comprar 10% de um título de 1.000, por exemplo, e pagará R$100,00. O valor mínimo é de R$30,00, ou seja, você investe comprando um mínimo de 10% do título, desde que este valor não esteja abaixo de R$30,00. No caso de investimento programado, esta parcela mínima abaixa para 1% do título, mas ainda deve ser respeitado o valor mínimo de R$30,00.

O limite financeiro máximo de compra mensais é de R$1.000.000,00. Tanto para compras tradicionais, quanto programadas. Para vender não há limite financeiro.

O que são todas aquelas siglas?

As siglas são menos complicadas do que parece. Primeiro você deve saber o que é pré-fixada ou pós-fixada:

Pré-fixado: quando o investidor conhece a taxa de juros e o rendimento que o título terá, no momento da compra do título.

Pós-fixado: quando o indexador é conhecido (Selic ou IPCA, por exemplo), ou seja, você conhece o juros em cima desse indexador, mas não sabe exatamente qual será o rendimento final, pois pode haver alguma variação de um dia para outro.

LTN (Prefixado): você compra por um determinado valor e na data de vencimento sempre vende por R$1.000,00. Você ganha dinheiro em relação ao preço que pagou. Taxa pré-fixada.

NTN-F (Prefixado com Juros Semestrais) : você também vende na data de vencimento por R$1.000,00. A diferença é que neste você recebe juros semestrais.

Os Juros Semestrais é melhor para aqueles que investem grandes somas de dinheiro porque o investidor receberá um dinheiro bom em juros e poderá fazer algo significativo com ele. Mas no caso de investidores com pouco dinheiro, geralmente compensa mais investir nos títulos que não pagam juros semestrais, pelo simples fatos de o juros ser irrelevante e não ter muita utilidade. Portanto será mais vantajoso deixar os juros compostos aumentar o seu capital.

Este investimento, apesar de pagar juros semestrais, geralmente tem um retorno ao longo de todo período é um pouco menor do que o LTN. Taxa pré-fixada também.

LFT (Selic) : este tem o rendimento pós-fixado atrelado a um indexador. E você também resgata o valor no final, sem os juros semestrais como é o caso do NTN-F. O indexador é a Taxa Selic.

NTN-B (IPCA+ com Juros Semestrais): este também é pós-fixado atrelado a indexador IPCA, e paga juros semestrais.

NTN-B Princ (IPCA+): é igual ao NTN-B, pós-fixado atrelado ao IPCA, mas este não paga juros semestrais.

Observação importante: em época de descontrole da inflação é recomendado que se invista neste título, por razões óbvias. O IPCA acompanha o aumento de preço dos principais produtos consumidos pela população, como vários alimentos, por exemplo. Em época de alta inflação este é o título que renderá mais.

Quais são os impostos que eu vou pagar?

Impostos

Os impostos cobrados sobre as operações realizadas no Tesouro Direto são os mesmos que incidem sobre as operações de renda fixa, como fundos de investimento e CDBs: o Imposto Sobre Operações Financeiras (IOF), para resgates da aplicação em menos de 30 dias, e o Imposto de Renda (IR), com alíquota regressiva a depender da duração do investimento, da seguinte maneira:

i) 22,5% para aplicações com prazo de até 180 dias;

ii) 20% para aplicações com prazo de 181 dias até 360 dias;

iii) 17,5% para aplicações com prazo de 361 dias até 720 dias;

iv) 15% para aplicações com prazo acima de 720 dias.

Há incidência de impostos sobre os rendimentos financeiros auferidos na venda antecipada, no pagamento de cupom de juros (O IOF não incide sobre os cupons de juros; somente o IR) e no vencimento dos títulos.

Os dias para efeito de incidência de imposto de renda são contados a partir da data da compra. Portanto, com relação aos cupons de juros das Notas do Tesouro Nacional, serão aplicadas as alíquotas do Imposto de Renda previstas, com o prazo contado a partir da data de início da aplicação.

Clique aqui para mais informações sobre a tributação no Tesouro Direto.

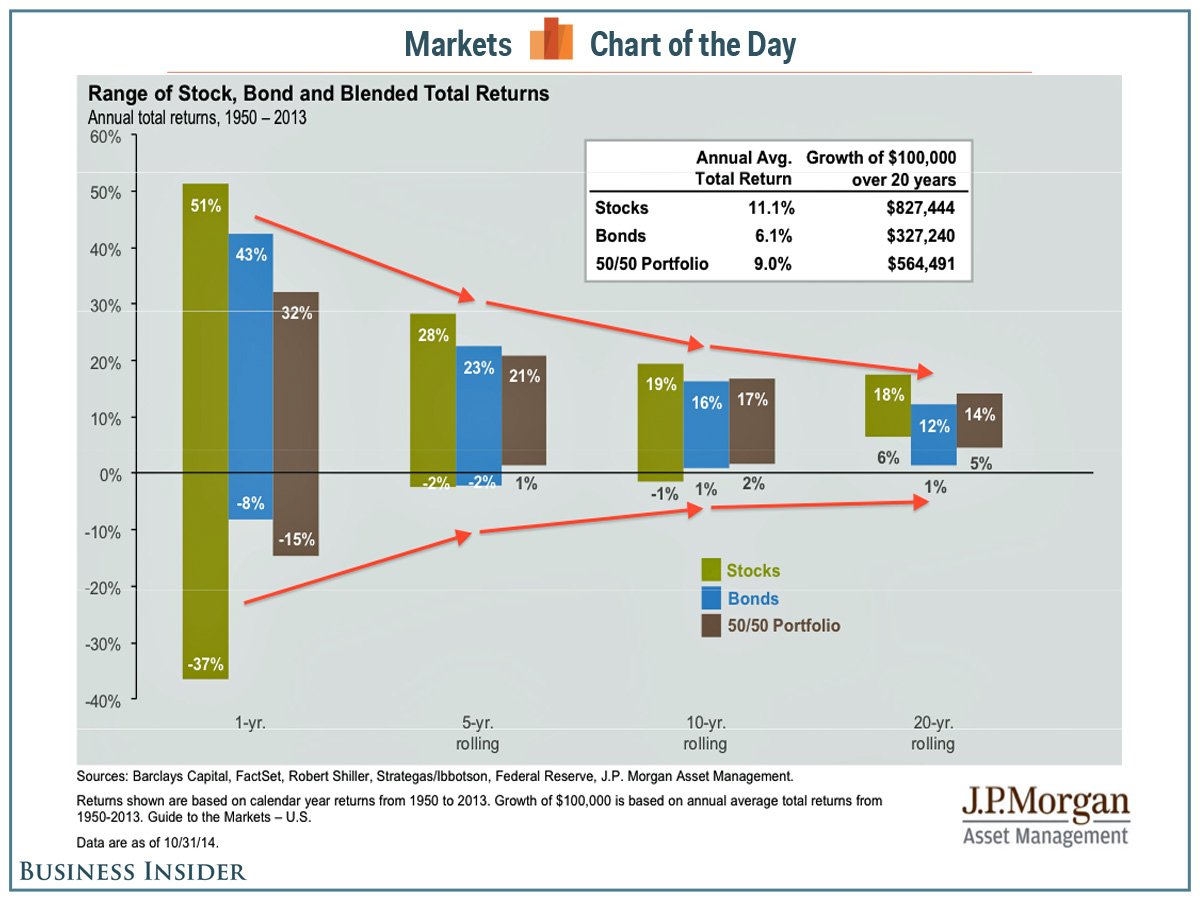

Afinal, o que é melhor? Tesouro Direto ou Investir em Ações?

Isso depende vários fatores. O investimento em tesouro direto é um investir em renda fixa (pode ser considerada variável para aqueles que negociam títulos, mas aí é outra história), consequentemente apresenta um menor risco e menor retorno. Antes de saber o que é melhor para você, você deve se fazer algumas perguntas:

– O quanto de risco estou disposto a correr?

– Qual é o retorno que desejo?

– Estou disposto a arriscar a perder e ganhar muito?

– Quanto de dinheiro devo botar em uma ou em cada uma das modalidades?

– O que combina mais comigo?

Estas são algumas perguntas básicas para saber o que você deve fazer. Realmente não existe modalidade melhor, e sim, modalidade que combinará mais com o que você quer. Muitas pessoas investem nas duas. Eu invisto quase todo o meu dinheiro em ações.

Links úteis:

Rentabilidade passada dos títulos e taxas:

http://www3.tesouro.gov.br/tesouro_d…tabilidade.asp

Lista dos bancos e corretoras habilitadas a operar TD:

http://www.tesouro.fazenda.gov.br/te…coes_index.asp

Ranking dos bancos e corretoras separados por taxa e volume de compras:

http://www.tesouro.fazenda.gov.br/te…to/ranking.asp

Calcule quanto seu dindim vai render no Tesouro:

http://www.tesouro.fazenda.gov.br/te…lculadora.aspx

Artigo “Tesouro Direto rende mais que a bolsa na década”:

http://exame.abril.com.br/seu-dinhei…olsa-na-decada

Mudanças no TD pro 1º semestre de 2012:

http://g1.globo.com/economia/seu-din…0-em-2012.html

Texto do Banco Central sobre o histórico de falha no crédito da dívida pública (calote), um dos riscos do TD:

http://www.bcb.gov.br/pec/NotasTecni…Risco_TPBp.pdf

Fonte:

http://www.hardmob.com.br/dinheiro-and-negocios/460527-tesouro-direto.html

http://www.tesouro.fazenda.gov.br/